Акции энергетических компаний

Энергетические компании меньше всего пострадали от кризиса в связи с пандемией коронавируса. Но в связи с падением российского фондового рынка в феврале-марте 2022г. и повышением процентов по банковским депозитам до 20% нужно провести анализ перспектив инвестирования в данную отрасль. Поэтому рассмотрим перспективные акции энергетических компаний с точки зрения дивидендов и потенциала роста.

Содержание:

- Акции энергетических компаний России,

- Акции энергосбытовых компаний

- Ценные бумаги электросетевых компаний

- Как купить акции энергетических компаний

- Сколько можно заработать

Быстрая навигация

Акции энергетических компаний России

Акции Ленэнерго Прогноз

Датой основания компании считается июль 1886 года, когда император Александр III утвердил устав «Общества электрического освещения 1886 года». Это событие положило начало «электрической эры» в России. Сегодня «Ленэнерго» — крупнейшая организация в энергетической отрасли Петербурга, одна из самых старых в России, обеспечивающая электроэнергией северную столицу и ее область.

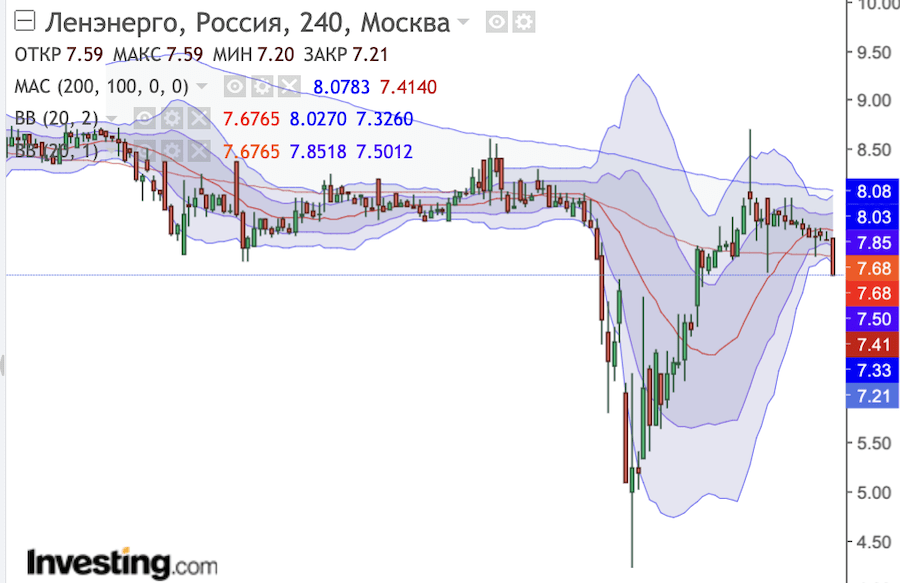

В феврале 2022 при падении рынков акции Ленэнерго (LSNG) упали почти на 47, но быстро восстановились.

Энергетическая отрасль достаточно устойчива и напрямую компания под санкции не попадает. Поэтому высокий спрос со стороны инвесторов привел к быстрой коррекции.

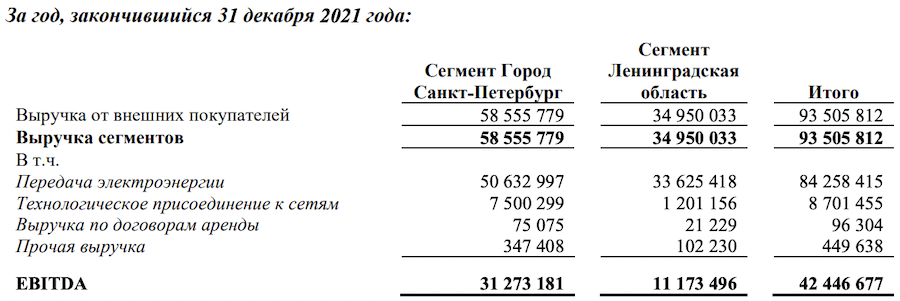

По данным отчета по МСФО за 2021г. выручка выросла на 13,05% до 93,5 млрд. руб., а операционные расходы выросли всего на 8,14%.

Чистая прибыль в 2021 году выросла на 28,73% до 15,4 млрд. руб. Базовая прибыль на акцию выросла с 1,4 руб. до 1,81 руб.

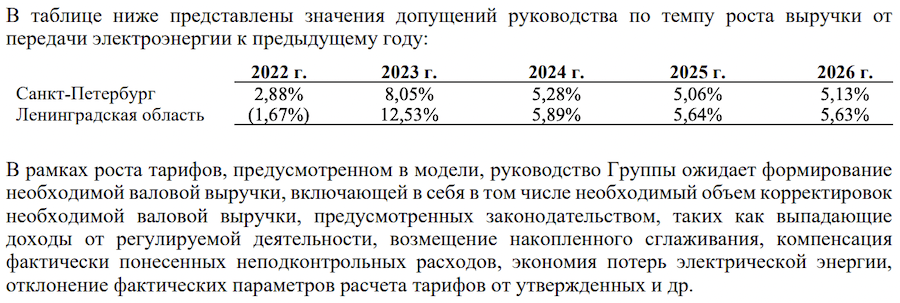

Предполагаемые темпы роста выручки Ленэнерго в ближайшие 5 лет.

На 01.01.2022г. на балансе Ленэнерго числились денежные средства и эквиваленты в сумме 5,3 млрд. руб., а долгосрочных и краткосрочных займов на 25,7 млрд. руб. и 7,1 млрд. руб. соответственно. Вся задолженность компании в российских рублях. Debt/Ebitda=0,65 — один из самых низких показателей среди электросетевых компаний.

Фундаментальные показатели:

- P/E = 4,13,

- P/S = 0,79,

- ROE = 10,32%

- ROA = 6,8%,

- ROI = 8,38%.

Сильной недооценки при текущей стоимости нет, хотя потенциал роста на 15-20% сохраняется.

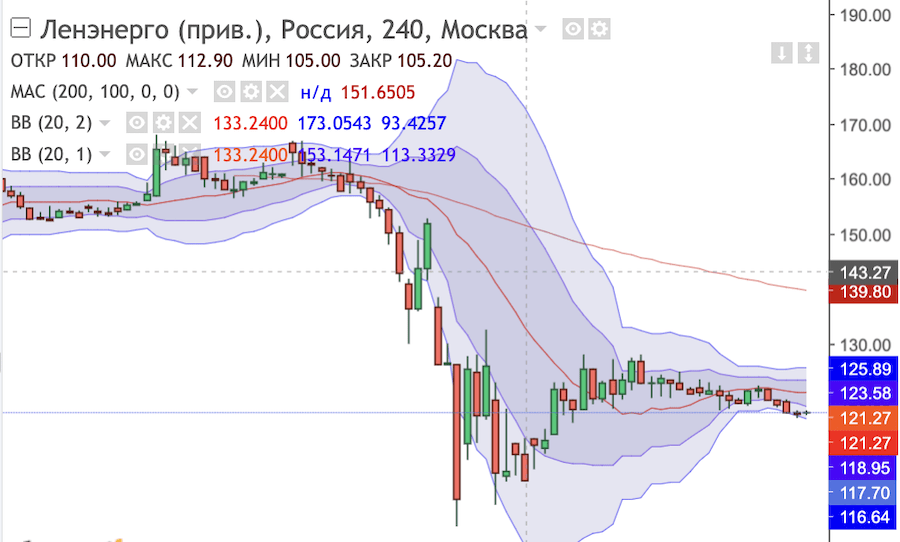

Интерес акционеров обусловлен высокими дивидендами по привилегированным бумагам: согласно Устава выплаты по префам составляют 10% от чист. прибыли по РСБУ, по обыкновенным бумагам критерии не прописаны. Исходя из опубликованного отчета за 2021г. дивиденды по LSNGp составят 21,2 руб., что при текущей цене дает 17,75% див. доходности. Но в рамках поддержки системообразующих предприятий с гос участием рассматривается предоставление возможности не платить дивиденды и направить средства на реализацию ранее принятых инвестиционных программ.

CAPEX Ленэнерго растет последние 5 лет. На 31.12.2021г. износ и амортизация сети линий электропередач составляет 41,41%, а оборудования для передачи электроэнергии — 30%. На техремонт и обслуживание в 2022 г. запланировано потратить 2,9 млрд. руб. Однако расходы могут быть увеличены, т.к. придется искать новых поставщиков.

По техническому анализу привилегированные ценные бумаги Ленэнерго после февральской просадки начали восстановление и с начала апреля торгуются в диапазоне 118-125 руб. На дальнейший рост существенное влияние окажет решение о выплате дивидендов или их отмене.

Обычные бумаги Ленэнерго по текущей цене не интересны, доходность по отдельным краткосрочным облигациям выше.

Прогноз по акциям ОГК-2

Аббревиатура расшифровывается как «Оптовая генерирующая компания». ОГК-2 занимается производством и продажей тепловой и электроэнергии, в своем владении имеет одиннадцать электростанций с общей установленной мощностью 18,83 ГВт.

На мартовском падении акции ОГК-2 (OGKB) потеряли также около 30% стоимости.

Однако благодаря высокому потенциалу роста акции полностью отыграли падение. Весомым драйвером роста послужили данные о том, что в первом квартале 2020 года на выплаты акционерам было направлено на 27% больше обычного (7,9 миллиардов рублей) за счет прибыли почти в 4 млрд. руб., полученной от крупной сделки — реализации ГРЭС-2 в Красноярском крае. По мнению экспертов, если бы сделка не состоялась, прибыль акционеров упала бы на 21% за счет снижения производственных показателей.

Компания запланировала получить прибыль за 2020 год в размере около 12 млрд. рублей, что обещает хорошие дивиденды для инвесторов. Очередные дивиденды ОГК-2 выплатит в сумме 0,054445 руб., что при текущей цене соответствует 7,7% дивидендной доходности.

На текущий момент акции компании выгладят перегретыми. Для покупки рекомендую дождаться отката до уровня 0,6111-0,6498 руб. за акцию.

Акции энергосбытовых компаний

Юнипро (UPRO) прогноз по акциям

В марте 2020г. акции Юнипро (UPRO) упали до минимума 2017г., но буквально за 3 недели вернулись в привычный ценовой диапазон.

Ряд факторов, такие как теплая зима, высокая выработка ГЭС и влияние коронавирусной эпидемии в совокупности негативно отразились на результатах Юнипро за первый квартал 2020 года. В сравнении с первым кварталом 2019 года:

- выручка упала на 11% до 20,4 млрд руб.,

- на 23% снизилась чистая прибыль (4,76 млрд руб.).

Однако рентабельность по EBITDA почти не снизилась и составила 36,3% против прошлогодних 39%. При этом Юнипро может похвастаться отрицательным чистым долом в 4,5 млрд рублей.

Юнипро с 2016г. платит дивиденды 2 раза в год в общей сумме 8-9%. Ближайшая дивидендная выплата составит 0,111 рублей на акцию или в общей сумме 7 миллиардов рублей, что соответствует 3,95% дивидендной доходности. Купить акции нужно до 18.06.2020г., реестр на выплату будет сформирован 22.06.2020г.

Аналитики прогнозируют снижение цены в диапазон 2,66-2,71 руб. с последующим ростом на новости о запуске энергоблока Березовской ГРЭС.

Акции Энел Россия Прогноз

В управлении Энел Россия (ENRU) электростанции, работающие в трех уголках страны:

- Конаковская ГРЭС в Тверской области,

- Невинномысская — в Ставропольском крае,

- Среднеуральская и Рефтинская ГРЭС — в Свердловской.

56% всего состояния компании принадлежит итальянской Enel. На территории России Энел обеспечивает энергией и теплом население и предприятия через местные компании-дистрибьютеры.

График движения цены повторяет предыдущие — достаточно резкий спад с быстрым восстановлением к средним значениям.

В четвертом квартале 2019 года компанией была продана Рефтинская ГРЭС, что должно было отразиться на делах в виде снижения мощностей и выручки соответственно. Но, вопреки этому факту, цель в 15 миллиардов рублей была достигнута. Чистая прибыль Энел превзошла запланированные на 10%, составив 7,4 миллиардов. Это хорошие показатели, но удержать их в 2020г. у компании вряд ли получится, т.к. на восстановление прежней выработки уйдет несколько лет.

В 2020–2022 годах перед компанией встанет задача по изменению ориентиров при генерации энергии. До 2024 года она планирует ввести в эксплуатацию 362 МВт мощности, работающие на основе возобновляемых источников энергоресурсов. Финансовое внимание компании будет сосредоточено на этом процессе. Планируется, что в 2020г. убытки из-за выбытия последнего угольного актива (Рефтинская ГРЭС) составят 2,9 млрд рублей, а это 40% от прибыли 2019 года. В 2021 году они достигнут уже 3,6 млрд рублей, в 2022 — 4,5 млрд. Логично предположить, что данная ситуация негативно скажется на доходах акционеров.

В связи с этим руководством была утверждена новая фиксированная политика дивидендных выплат акционерам в размере 3 млрд. рублей в год, или 0,08 рублей на акцию. Это значит, что дивиденды снизятся на 42% по сравнению с прошлыми цифрами (например, последние 2 года выплачивали 0,14 руб. за акцию).

Таким образом, временная перестройка Энел приведет к значительному падению уровня дивидендных доходов. В течение ближайших 2-3 лет предвидится уменьшение прибыли, что вызовет рост зависимых от этих показателей мультипликаторов. Вышеуказанные факторы могут понизить интерес инвесторов к акциям Энел (ENRU) на ближайшую пару лет.

На текущий момент акции Энел России все еще остаются привлекательными из-за июльских дивидендов с доходностью 8-9%, однако покупать их лучше после падения до 0,907-0,996 руб. По прогнозам аналитиков, закрепиться выше 1-1,2 руб. в ближайшее время ценным бумагам не удастся, а закрытие дивидендного гэпа может занять 3-6 мес.

Прогноз по акциям Русгидро (HYDR)

Русгидро (HYDR) — лидер по производству энергии от возобновляемых источников (потоков воды, приливов, солнца и ветра). Находится на 3-ем месте в мировом рейтинге по установленным мощностям принадлежащих ей станций. Установленная мощность электрических систем Русгидро — 39,4 Гвт, количество вырабатываемой ими электроэнергии — 144,2 млрд кВТч.

Русгидро образовалось в 2004 году во время реформирования электроэнергетической отрасли как «дочерняя организация» РАО «ЕЭС России».

Тем не менее акции Русгидро поддались сильной коррекции при падении фондового рынка в марте 2020г.

Быстрому восстановлению способствовал интерес консервативных инвесторов, ведь Русгидро на протяжении 9 лет подряд регулярно платит дивиденды. Доходность с них в 2020 году составит приблизительно 5-6,5%, а в ближайшие четыре года они могут вырасти до 10-11%.

Средний данные по показателю Р/В для данной отрасли составляет 0,7, тогда как у Русгидро это значение составляет только 0,5. Это значит, что компания недооценена и представляет интерес для инвестиций. При таких значениях справедливая цена за акцию HYDR, если ориентироваться на крупные мировые корпорации в данной отрасли, должна составлять не менее 1,2 рублей.

Однако данные технического анализа говорят о том, что сейчас акции немного перекуплены и инвесторам лучше дождаться отката цены до 0,6285-0,6657 руб.

Акции электросетевых компаний

Акции ФСК ЕЭС Прогноз 2020

Основной сферой деятельности ФСК ЕЭС (FEES) является передача энергии посредством Единой нац. электрической сети. Это компания-лидер в отрасли. Она имеет свои объекты в 77 российских регионах, под ее контролем 142000 магистральных ЛЭП высокого напряжения и 944 подстанции, совокупная мощность которых составляет порядка 345 гигаватт. На обеспечение ФСК приходится половина потребления энергии в России. ФСК ЕЭС — дочернее предприятие ОАО «Россети», ей принадлежит 80,13% ее капитала.

В марте акции ФСК ЕЭС (FEES) упали до уровня 2016г.

Рассматривая привлекательность ценных бумаг компании для инвесторов, можно отметить, что несмотря на увеличение денежного потока на 26% — до 42 млрд руб. прибыль, направляемая на выплаты акционерам снизилась на 6,7% — до 86,6 млрд рублей. Причиной стало снижение числа присоединяемых клиентов и рост амортизационных отчислений. В результате 27 мая 2020 компания выплатила дивиденды в размере 0,009494 руб., т.е. дивидендная доходность составила 5,08%.

Эксперты рекомендуют приобретать акции ФСК ЕЭС (FEES) по цене 0,1766-0,1853 руб. В этом случае ценные бумаги компании можно купить выгодно не только относительно российского электросетевого комплекса, но и усредненных значений.

Фундаментальный анализ акций FEES читайте в статье «Лучшие российские акции«.

Потенциальные факторы роста стоимости акций ФСК ЕЭС:

- окончание карантина,

- объявление дивидендов,

- новости о слиянии с компанией «Россети»,

- buy back акций.

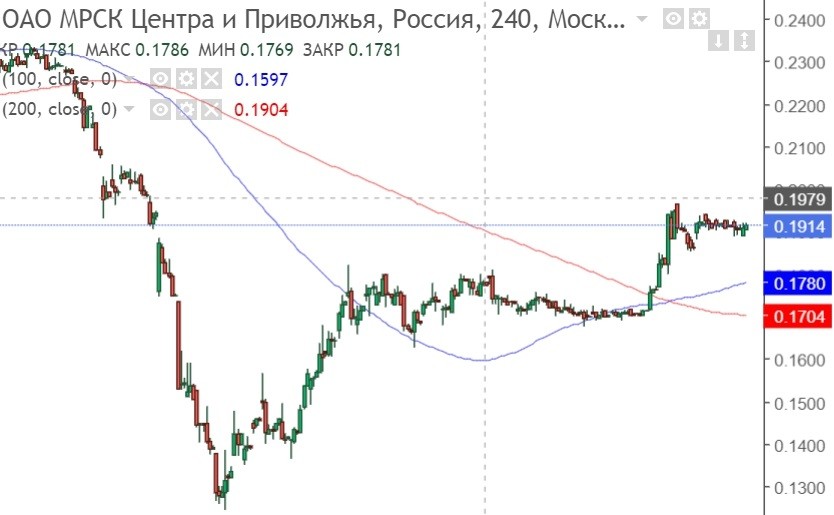

Акции МРСК Центра Прогноз

МРСК Центра (MRКC) — крупнейшее межрегиональное распределительное сетевое предприятие в РФ является дочерней компанией ПАО «Россети». На сегодня МРСК Центра ведет бизнес в одиннадцати областях центральной части России, передавая электрическую энергию от производящих ее предприятий — сбытовым, т.е. выступает в качестве транспортировщика.

Падение фондовых рынков также отразилось на компании — акции МРСК Центра (MRRC) потеряли в цене почти 34%.

В настоящий момент цена акций практически отыграла падение. Проанализируем, стоит ли инвестировать в акции МРСК Центра (MRКC) в текущем положении в сравнении с МРСК Центра и Приволжья (MRKP).

| Наименование/показатель | P/E | debt/EBITDA | P/BV | Дивиденды, % |

| МРСК Центра (MRKС) | 2,7 | 7 | 0,23 | 7% |

| МРСК Центра и Приволжья (MRKP) | 2,3 | 3,06 | 0,3 | 7% |

Показатель P/Е практически на одном уровне, но MRKP показывают большую недооцененность. При прочих равных условиях уровень закредитованности МРСК Центра в 2 раза выше, чем у МРСК Центра и Приволжья.

Эксперты Sova Capital 03.06.2020г. опубликовали прогнозные цены по данным компаниям:

- по МРСК Центра — 0,31 руб. (потенциал роста составляет 15%),

- по МРСК Центра и Приволжья — 0,23 руб. (потенциал 14%).

По данным технического анализа лучше дождаться коррекции до 0,1704-0,1746 руб. по MRKP и 0,2434-0,2450 руб. по MRKС.

Акции Россети (RSTI) Прогноз

Россети (RSTI) — одна из крупнейших электросетевых компаний не только в России, но и в мире. Имеет несколько дочерних организаций, которые были описаны выше — МРСК, ФСК ЕЭС, различных институтов и сбытовых предприятий. Главным акционером компании Россети выступает государственная организация Росимущество, ей принадлежит более 80% ценных бумаг.

Кризис не обошел акции данной компании, но процесс восстановления занял также не больше 1 мес.

Тем, кто хочет вложиться в акции «Россетей» можно рекомендовать их покупку в районе 1,302-1,412 руб. и следить за уровнем 1,60 рублей. В случае, если она закрепится выше, то можно ожидать роста до 1,70 руб. Это будет максимальная цена за последние семь лет. Последние прогнозы по акциям (RSTI):

- Ренессанс Капитал — продавать с прогнозной ценой 1,23 руб.,

- Sova Capital предрекает падение до 1,2099 руб.

В июне 2020г. Россети лидируют по дивидендной доходности среди российских компаний. Совет директоров утвердил к выплате 2,236 руб. (8,47%) по привилегированным и 1,448 руб. (6,11%) по обычным акциям.

Как купить акции энергетических компаний

Купить акции энергетических компаний просто. Для этого достаточно:

- Выбрать брокера.

Чтобы купить акции энергетических компаний России нужен надежный брокер, предоставляющий доступ на Московскую биржу. На данный момент я торгую через Финам.

По рейтингу Московской биржи лидирующими компаниями являются:

Обзор брокера Финам я делал ранее и даже торговал через них в начале 2020г., но у компании больше минусов, чем плюсов.

- Подать заявку на открытие счета, подгрузив необходимые документы.

- Дождаться проверки документов и открытия счета брокерского или индивидуального инвестиционного счета.

- Скачать приложение или терминал для торговли с акциями и ознакомиться с функционалом. Практически у всех компаний есть видео по работе с терминалом , где они рассказывать, как совершать сделки, выбирать акции, ставить защитные и отложенные ордера.

- Выбрать акции для покупки.

В этом вам помогут статьи:

Когда акции вырастут в цене останется зафиксировать прибыль.

Сколько можно заработать

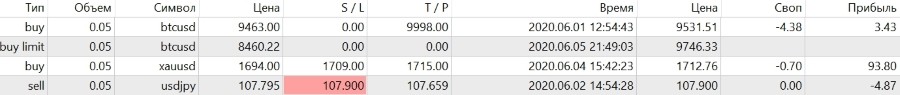

Рассмотрим, сколько можно заработать, если купить акции энергетических компаний в период коррекции на примере еженедельного отчета инвестора.

| Инструмент | Начало недели | Конец недели | Прибыль/убыток в $ | Доходность в % |

| Вложения в собственный бизнес | ||||

| Интернет-магазин | 9200 | 153 | 1,66 | |

| Интернет проекты (сайты) | 4000 | 126 | 3,15 | |

| Итого | 13200 | 279 | 2,11 | |

| Самостоятельная торговля на форекс | ||||

| Счет в FxPro | 375,15 | 375,15 | 0 | 0,00 |

| Счет в Roboforex | 861 | 861 | 0 | 0,00 |

| Счет в Amarkets (не платят) | 3840,63 | 3932,99 | 92,36 | 2,40 |

| Итого | 5076,78 | 5169,14 | 92,36 | 1,82 |

| Памм счета Amarkets (не рекомендую) | ||||

| Easy Money1 | 380,54 | 343,44 | -37,10 | -9,75 |

| fintechnology15 | 313,77 | 317,67 | 3,90 | 1,24 |

| Fast Money | 287,21 | 245,85 | -41,36 | -14,40 |

| Corporal | 421,12 | 425,26 | 4,14 | 0,98 |

| Turboscalper | 363,27 | 345,13 | -18,14 | -4,99 |

| Итого | 1765,91 | 1677,35 | -88,56 | -5,01 |

| RAMM-счета | ||||

| Max Skill | 491,62 | 467,97 | -23,65 | -4,81 |

| Leopard | 680,1 | 646,1 | -34 | -5,00 |

| Super8 | 410,87 | 389,38 | -21,49 | -5,23 |

| Итого | 1582,59 | 1503,45 | -79,14 | -5,00 |

| Инвестирование в криптовалюту | ||||

| Bitcoin (BTC) | 1000 | |||

| Ethereum (ETH) | 800 | |||

| Ripple (XRP) | 800 | |||

| Litecoin (LTC) | 550 | |||

| Stellar (XLM) | 350 | |||

| Итого | 3500 | |||

| Вложение на ИИС через ФИНАМ | ||||

| Газпром (GAZP) | 400 | 400 | 0 | 0,00 |

| Ленэнерго (LSNG) | 453 | 453 | 0 | 0,00 |

| Юнипро (UPRO) | 498 | 498 | 0 | 0,00 |

| Остаток на счете | 1,28 | 1,28 | 0 | 0,00 |

| Итого | 1352,28 | 1352,28 | 0 | 0,00 |

| Брокерский счет Тинькофф Инвестиции (не вкладывать) | ||||

| Сбербанк пр. (SBER_p) | 240 | 240 | 0 | 0,00 |

| Росссети пр. (RSTI_p) | 208 | 285,16 | 77,16 | 37,10 |

| Пермэнергосбыт (PMSBp) | 173 | 221,1 | 48,1 | 27,80 |

| Мосбиржа (MOEX) | 292,27 | 292,27 | 0 | 0,00 |

| Сургутнефтегаз прив. | 97,81 | 97,81 | 0 | 0,00 |

| Аэрофлот (AFLT) | 289,92 | 289,92 | 0 | 0,00 |

| Алроса (ALRS) | 249,6 | 249,6 | 0 | 0,00 |

| ФСК ЕЭС (FEES) | 177,1 | 189,6 | 12,5 | 7,06 |

| М Видео (MVID) | 199,64 | 229,98 | 30,34 | 15,20 |

| Остаток на счете | 958,1 | 958,1 | 0 | 0,00 |

| Итого | 2885,44 | 3053,54 | 168,1 | 5,83 |

| Stock RoboForex (CFD-контракты) | ||||

| Facebook (FB) | 400 | 400 | 0 | 0,00 |

| Microsoft (MSFT) | 500 | 500 | 0 | 0,00 |

| Celgene (CELG) | 200 | 200 | 0 | 0,00 |

| VOLKSWAGEN AG (VOW) | 603 | 603 | 0 | 0,00 |

| Tesla Inc (TSLA) | 580 | 580 | 0 | 0,00 |

| Intel Corporation (INTC) | 619,79 | 619,79 | 0 | 0,00 |

| Abbott Laboratories (ABT) | 455,3 | 455,3 | 0 | 0,00 |

| Alaska Airlines (ALK) | 272,4 | 470,2 | 197,8 | 72,61 |

| Southwest Airlines (LUV) | 326 | 326 | 0 | 0,00 |

| Kirkland Lake Gold | 367 | 367 | 0 | 0,00 |

| Newmont Mining (NEM) | 537,6 | 537,6 | 0 | 0,00 |

| Take-Two Interactive (TTWO) | 627,7 | 627,7 | 0 | 0,00 |

| Gilead Sciences (GILD) | 367,5 | 367,5 | 0 | 0,00 |

| Alpha Pro Tech (APT) | 140,55 | 140,55 | 0 | 0,00 |

| MOMO | 199 | 199 | 0 | 0,00 |

| Остаток на счете | 1769,92 | 1769,92 | 0 | 0,00 |

| Итого | 7965,76 | 8163,56 | 197,8 | 2,48 |

| CFD на акции через FxPro (MT4) | ||||

| TripAdvisor | 196,2 | 196,2 | 0 | 0,00 |

| GenElec | 648,2 | 648,2 | 0 | 0,00 |

| Pfizer | 355,3 | 355,3 | 0 | 0,00 |

| Остаток на счете | 3054,65 | 3054,65 | 0 | 0,00 |

| Итого | 4254,35 | 4254,35 | 0 | 0,00 |

| Вложения в недвижимость | ||||

| Сдача в аренду | 5300 | 60 | 1,13 | |

| Нераспр. прибыль | 7312,01 | |||

| Итого | 54195,12 | 54824,68 | 629,56 | 1,16 |

Начнем с разбора сделок по акциям энергетических компаний. Анализировать часть из них было уже поздно, так же как и закупаться. На моем счету были приобретенные ранее: Росссети пр. (RSTI_p) и Пермэнергосбыт (PMSBp) с расчетом на дивиденды. Также удалось выгодно приобрести ФСК ЕЭС (FEES) на просадке после отсечки. Однако акции росли бурно, а неопределенность со встречей ОПЭК+ подстегивала к фиксации прибыли. Поэтому решил закрыть позиции с профитом в 137,76$ (около 9500 руб.). Наибольшую доходность в 37,10% за пару недель показали ценные бумаги Росссети.

На просадке планирую докупить 3-4 компании из перечисленных:

- Ленэнерго,

- МРСК Центра и Приволжья,

- Россети,

- Русгидро,

- Юнипро.

По остальному отчету ситуация также прокомментирую:

- интернет-магазин немного оживает — пошли заказы и счета на просчет, поставщики возобновляют поставки на ежедневной основе. Даже яндекс начал лучше индексировать страницы. Доход за неделю +153$.

- интернет-проекты наоборот просели до 126$. Со снятием карантина люди меньше времени проводят в интернете. Продолжаю вкладываться в развитие, но доход практически не растет. Буду анализировать конкурентов и искать ошибки.

- торговля на форекс задалась только благодаря золоту +92,36$ или 2,40% к депозиту. В этом кризис золото универсально и позволяет зарабатывать всем. Мой знакомый трейдер открывается только на sell, а я только на buy. Но оба мы зарабатываем.

- Памм счета и ramm-счета Roboforex показали убыток в -5%, слив 88,56$ и 79,14$ соответственно. Не сказать, что я особо удивился, поскольку валютные пары ушли в отрыв от экономических данных. Буду пересматривать счета.

- по зарубежным акциями продал Alaska Airlines (ALK), приобретенные в начале мая через Roboforex Stocks с доходностью в 72,61%. Прибыль с вложенных 272,40$ составила 197,8$. Т.к. с американскими и европейскими рынками по самым недооцененным акциям я основные точки входа пропустил, то решил сосредоточиться на акциях китайских компаний (MOMO) и пользовавшихся популярностью по время карантина отраслях. Основная тактика — инвесторы сейчас продают эти акции, чтобы успеть прокатиться на восходящем после отмены карантина рынке.

В результате мои приобретения в rTrader за неделю выглядят так:

- как писал в предыдущем отчете докупил — Southwest Airlines (LUV),

- у SMA 200 удалось купить Newmont Mining (NEM). Про них я подробно рассказывал в статье «Акции золотодобывающих компаний«,

- на откате прикупить перспективные акции игровых компаний Take-Two Interactive (TTWO),

- акции медицинских компаний также хорошо себя зарекомендовали, поэтому прикупил Gilead Sciences (GILD) и Alpha Pro Tech (APT).

Через FxPro на просадке прикупил вдолгую TripAdvisor, т.к. летом все равно сайт будет популярным и момент выдался хорошим.

Заново купил General Electric и решил сыграть на закрытии гэпа Pfizer.

Итого результаты недели не сильно обрадовали — всего 629,56$ или 1,16%. Это почти на 500$ меньше, чем на прошлой неделе. Кроме того, для поддержания доходности пришлось продать часть акций, которые хотел держать в долгую. На неделе буду проводить оптимизацию инвестиционного портфеля.

В заключение, фондовые рынки сейчас растут на позитивном настроении инвесторов по поводу снятия карантинных мер. Честно, я не настолько позитивен, поскольку буквально через месяц нас ждут отчеты компаний за 2 квартал 2020г. и по большинству организаций они будут слабыми. Это связано с тем, что в 1 кв. 2020г. в отчеты попала лишь небольшая часть изменений, вызванных пандемией. Во всей красе она раскроется как раз по итогам 2 квартала. Поэтому, если вы думаете, что привлекательные точки входа уже упущены — не расстраивайтесь. Думаю июль еще предоставит нам возможность для выгодных инвестиций, в том числе в акции энергетических компаний.

Хочу купить акциии а не знаю гдг

Из брокеров РФ — Финам

Из зарубежных — Roboforex, Interactive

Энел Россия конечно огонь — расписать план выплаты дивидендов на несколько лет вперед, а потом отменить. Итальянцы, что с них еще взять. Сейчас в портфеле только Ленэнерго префы и ФСК ЕЭС, эти уж точно дивы не отменят.